02

Mai 2024

- Articles et presse

ESG : une tourmente passagère ou une opportunité pour les banques privées ?

Article écrit par David Farcy, Associé fondateur, et Marianne Tanguy, Associée.

La multitude des règlementations en constante évolution sur l’ESG représente aujourd’hui une source de coûts pour les banques privées ainsi que des défis à relever. L’alignement de la demande client, de l’offre disponible, et des normes réglementaires constitue l’un des enjeux principaux. Les banques privées doivent prioriser un certain nombre de mesures pour y faire face et matérialiser les opportunités pour générer des revenus complémentaires en conséquence.

Des règlementations nombreuses, complexes et en constante évolution

Les distributeurs que sont les banques privées sont impactés par les nouvelles règlementations ESG qui entrent dans le champ des enjeux MiFID2 et DDA. Ainsi depuis le 2 août 2022, les institutions financières doivent, au-delà de l’appétence au risque, de l’expertise et de la situation financière, prendre en compte les préférences ESG de leurs clients et les lier à leurs produits financiers.

Les banques privées doivent également tenir compte des exigences Taxonomie (classification des activités économiques ayant un impact favorable sur l’environnement), SFDR (classification des fonds en articles 6, 8 et 9), Politique PAI (pour mesurer les impacts négatifs ESG) mais également CSRD et Loi Energie Climat.

L’AMF a par ailleurs commencé à effectuer des visites mystères et identifié des défaillances dans le recueil des préférences clients en 2023 (sur la documentation commerciale des fonds intégrant des aspects extra-financiers et sur le rôle joué par les distributeurs). En 2024, l’AMF a constaté une complexité de l’information produite à destination des investisseurs, la rendant difficile d’accès, notamment pour les investisseurs particuliers.

Des clients dont l’appétence pour l’ESG reste limitée mais des enjeux commerciaux clairement identifiés

Les banques privées constatent souvent une demande encore limitée pour les produits financiers ESG, notamment en raison des incertitudes macro-économiques et de la volatilité des marchés qui leur fait privilégier la recherche de performance pour leurs placements financiers.

Elles cherchent à concilier ces nouvelles attentes qui se développent néanmoins et les impératifs de performance en développant des offres ESG pour satisfaire les clients demandeurs mais aussi pour en faire bénéficier leur stratégie de marque.

Elles ont également conscience qu’il s’agit là d’un moyen pour attirer une clientèle plus jeune qui a souvent des attentes fortes autour des problématiques de développement durable.

Des offres qui restent insuffisantes bien que variées

Lors des rendez-vous commerciaux, l’identification des préférences ESG des clients est abordée par de nombreux établissements dans une logique d’analyse de la performance couplée avec l’impact du portefeuille sur la transition écologique.

Les gammes d’offres mettant en avant l’ESG sont par ailleurs variées : gamme de fonds Target Net Zero, fonds thématiques, fonds de fonds à impact, mandat dédié climat, mais aussi private equity, voire produits structurés en finance durable.

Afin de renforcer leur expertise pour développer des offres ESG, certaines banques privées n’hésitent pas à recruter des experts ESG issus de l’univers de l’asset management.

Se développent également les actions philanthropiques pour afficher une volonté de s’engager et « donner du sens à sa fortune ».

Cela dit, l’offre reste trop réduite et la difficulté à proposer une gamme et un portefeuille en réponse aux demandes des clients constituent de véritables obstacles à la vente des produits répondant aux critères ESG.

La distribution des produits ESG se heurte également aux difficultés de la mise en œuvre de la règlementation MifID 2

La manière dont les questions sur la préférence et la connaissance ESG sont posées aux clients a des conséquences significatives sur le choix des produits ESG. En effet, les questions mal posées, complexes, n’incitent pas les conseillers à mettre en avant ces produits ni les clients à les acheter.

Une formation des conseillers ainsi que des parcours client et des outils qui ne prennent pas suffisamment en compte les préférences ESG des clients ne facilitent pas la commercialisation des offres ESG.

Enfin, la donnée reste difficile à collecter et à traiter correctement. Le suivi des portefeuilles clients et la restitution en sont affectés et constituent un véritable challenge.

Plus généralement, l’alignement de la demande client, de l’offre disponible, et des normes réglementaires constitue l’un des enjeux principaux

En effet, la demande client autour de la transition écologique et les offres correspondantes restent encore limitées dans un contexte où les banques sont confrontées à des règlementations autour de l’ESG qui demande une adaptation des organisations toujours en cours.

Quelles actions prioriser pour une prise en compte de l’ESG dans la durée ?

Malgré les défis actuels, la prise en compte des préférences ESG des clients fortunés constitue un besoin incontournable et amené à se pérenniser. Les banques privées doivent donc s’organiser et prioriser différentes actions :

- Continuer à développer les offres ESG notamment la philanthropie, complément relativement simple à mettre en œuvre en attendant des gammes de fonds et autres produits financiers plus étendus et par exemple faire signer une lettre d’adéquation partielle si les offres sont encore insuffisantes.

- Aider les clients et les banquiers privés lors des rendez-vous commerciaux en développant du « story-telling » autour des offres et des thématiques ESG qui ont la préférence des clients.

=> La compréhension de la préférence en matière de durabilité peut être facilitée par le choix d’une formulation plus accessible : des questions et des phrases plus claires pour une meilleure identification de l’appétence du client en matière de durabilité (nature, degré de risque souhaité…).

=> Des propositions utilisant des termes simplifiés et illustrés pour faciliter la compréhension du client.

- Former les banquiers privés : sur les nouvelles règlementations avec par exemple une certification ESG, mais aussi avec des mises en situation pour faciliter le questionnement des clients sur leur préférences ESG et savoir comment y répondre (en tenant compte de la gamme d’offre disponible et des outils).

- Adapter les parcours clients afin de tenir compte des centres d’intérêts des clients autour de la durabilité et de leurs projets.

- Favoriser l’utilisation de logiciels ou applications d’aide à la réalisation de profilage ESG.

Ces différentes mesures peuvent contribuer à générer des revenus et favoriser l’acquisition de nouveaux clients notamment les générations plus jeunes.

Envie d’en savoir plus sur Périclès Group ?

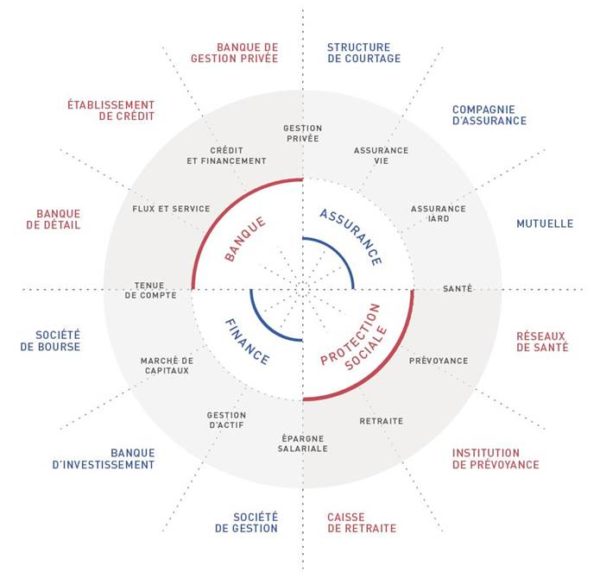

Spécialisé dans les domaines de la Banque, de la Finance, de l’Assurance et de la Protection Sociale, notre Cabinet place l’expertise au cœur de son savoir-faire. Nos équipes interviennent à la fois sur les phases stratégiques, organisationnelles, de mise en œuvre et s’adaptent aux spécificités de chaque projet. Nos antennes françaises, luxembourgeoises et anglaises seront ravies d’échanger avec vous autour de vos besoins en assurance, finance et actuariat. Pour nous contacter, cliquez ici.

Autres actualités

19

Déc 2024

17

Déc 2024

- Articles et presse

Les particularités de la mise en œuvre de la CSRD dans le secteur mutualiste

09

Déc 2024

- Articles et presse